この記事のポイント

- 今期は大幅な減収減益予想。だが、コロナ後の回復に期待

- 今は成長投資の時期。2023年度(予定)の新エリアとパーク内新ホテルの建設に期待

- 月足チャートは上昇トレンドを描いており、押し目での買い増しで問題なし

この記事の内容についてはKabuskyの独断と偏見に基づいて書いているので、あくまで参考程度にお願いします。また、最終的な売買判断はご自分の責任で行ってください。仮に損失を出しても一切責任を負わないことをここに記します。

[toc]

では、まずはオリエンタルランドの様々な指数について軽くチェックしていきましょう。

オリエンタルランドの株価情報について

- 株価:17,040円

- PER: ー

- PBR:7.14倍

- 利回り:0.15%

- 信用倍率:0.35倍

※2020年12月30日現在のデータ

利回りはかなり低いですが、現状は先行投資を優先させているのであまり気にする必要はないでしょう。

事業内容

東京ディズニーランドとディズニーシーを運営。

入場者数は世界有数で、関連ホテルや商業施設なども運営しています。

事業セグメント

- テーマパーク事業

- ホテル事業

- その他の事業

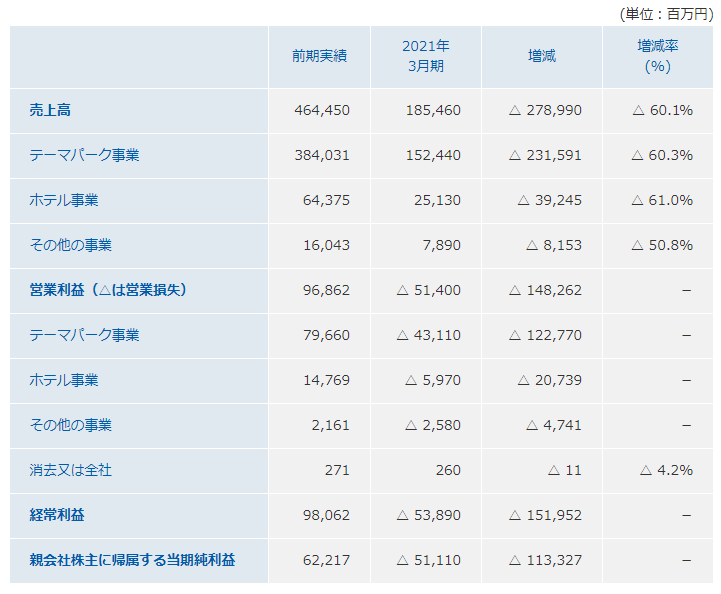

各事業の具体的な業績予想は以下の通り。

コロナ禍で3か月の休園と再開後の入園者数制限により、今期の売上高は大幅に減少しています。

テーマパーク事業は全体の80%超を占めているので、来場者数の減少は売上高に直結していると考えられます。

オリエンタルランドの株価推移

月足チャート

短期目線では乱高下していますが、月足チャートを見ると綺麗な上昇トレンドを描いています。

仮にエントリーする際は月足チャートを利用し、押し目を拾う戦略で臨めば損失リスクを抑えられるでしょう。

▶短期トレードをする方にはTradingViewの導入をおすすめします。

興味のある方は以下の関連記事をご覧ください。

-

-

TradingView(トレーディングビュー)を利用するメリットについて説明

まず、TradingViewとは高機能のチャートプラットフォームのことです。 結論から言うと、チャートを利用して効率的なトレードを行いたい方にはマストアイテム。   ...

続きを見る

経常利益の推移

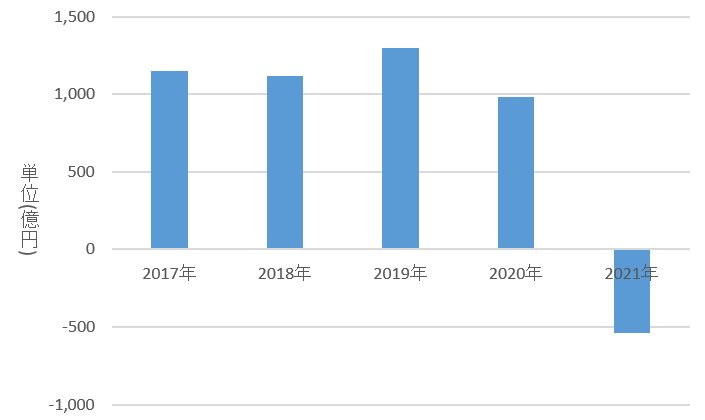

経常利益の推移

2021年は赤字転落予想。

- 2017年:1,146億円

- 2018年:1,117億円

- 2019年:1,294億円(過去最高)

- 2020年:980億円

- 2021年:-539億円(会社予想)

赤字転落の理由は、2020年2月29日から6月30日までディズニーランドおよびディズニーシーを休園し、再開後も新型コロナの予防ガイドラインに沿って入場制限を行って運営している為です。

また、休園期間中の固定費の発生や外出自粛による消費マインドの悪化なども赤字転落の理由になったようです。

注意すべき点は?

テーマパーク事業の収益は入場者数に依存しているため、業績は天候や災害、感染症などの外部要因によって大きな影響を受けます。

また、円高進行でアジア近隣諸国からの入場者数も減少することが予想されるので、外部環境の悪化には十分に注意する必要があります。

ただ、21年3月期連結業績予想が公表されたことによって、目先の不透明感は後退しました。

転換点は?

新型コロナについてはワクチン開発が大きな転換点になるでしょう。開発が現実化すると業績のV字回復が期待できます。

株価は将来の期待値を織り込んで推移していくので、株価が大きく下げた局面は買いのチャンスになると考えています。

ディズニー公式動画配信サービス「Disney+」

他にプラス材料としてはディズニー公式動画配信サービス「Disney+」が日本で6月にサービス開始された点です。

新型コロナの外出制限等の影響もあって、世界規模で8,680万人の会員数がいます(12月2日時点)。

ディズニー関連のコンテンツを独占的に配信しており、また「Disney+」専用の映画コンテンツも多く配信される予定です。

▶ディズニー公式動画配信サービス「Disney+」について詳しく知りたい方はこちらへ。

財務状況は?

- 自己資本比率:74.3%

- ROE:7.7%(2020年3月期)

- ROA:9.5%(2020年3月期)

- 有利子負債倍率:0.24倍

- 剰余金:7,071億円

- 流動比率:315.2%(2020年3月期)

※2020年4月~9月のデータ

財務状況は特に問題ありません。ROEが10%を下回っていますが、ROAは9.5%と目安の5%を上回っています。

コロナ問題の影響が超長期化しない限り、そこまで心配する必要はないと考えています。

▶株主優待について詳しく知りたい方はこちらへ。

今後のイベントなどは?

航空写真

2021年以降のイベント等は以下の通りです。

- 2021年度:『トイ・ストーリー』シリーズをテーマとするディズニーホテル(約315億円)

- 2023年度中(予定):東京ディズニーシー 大規模拡張プロジェクト(約2,500億円)

東京ディズニーシー 新テーマポート「ファンタジースプリングス」の全景イメージ

施設概要

- 『アナと雪の女王』をテーマとするエリア

- 『塔の上のラプンツェル』をテーマとするエリア

- 『ピーター・パン』をテーマとするエリア

- ディズニーホテル

2023年度中の新テーマポート「ファンタジースプリングス」は大きな注目ポイントです。

▶2021年度以降の計画についてより詳しく知りたい方はこちらへ。

まとめ

結論:目先の業績は急激に悪化。ただし、将来性に期待して大きく下げた局面は買いのスタンスで問題なし。

- 財務状況は全体的に安定

- コロナ問題が終息すれば業績のV字回復に期待

- 2023年度の新テーマポートに注目

- 公式動画配信サービス「Disney+」の動画コンテンツも巣ごもり需要に対応して拡充

今後、一時的に株価が大きく下げる局面があったとしても、中長期的な視点では株価は上昇トレンドを維持すると予想しています。

やはり、ディズニーの持つ圧倒的なブランド力とコンテンツの安定的な供給力は非常に魅力的に映ります。

目先の業績が悪化しても財務状況は全体的に問題ありません。業績がV字回復する時期と今後の成長性に注目しましょう。

今回は以上です。

スポンサーリンク